- ETION

- Kennis Verwerven

- Strakkere Financieringsvoorwaarden

Strakkere financieringsvoorwaarden

17 november 2022

Zowel bevragingen van de Nationale Bank als de Europese Centrale Bank geven aan dat bedrijven vinden dat banken veel strenger zijn geworden bij het toekennen van kredieten. Ook onze eigen ETION/CRiON-bevraging van afgelopen zomer toonde reeds aan dat heel wat ondernemingen zich daarover zorgen maken en dat sommige daarom al op zoek waren gegaan naar alternatieve financiering. Vooral de perceptie rond het kredietvolume en de rentevoeten ging in de loop van dit jaar achteruit.

Hogere rente

Voor wat de rentevoeten betreft moeten we teruggaan naar het laatste kwartaal van 2008 om een nog slechtere score te vinden. Die perceptie heeft alles te maken met het feit dat zowel de korte als lange rente fors de hoogte is ingegaan. De ECB trok haar beleidsrente op van nul naar 2%. De rente op 10 jaar steeg van 0,15% begin dit jaar naar meer dan 2,50%. Het gevolg: de gemiddelde gewogen rente die bedrijven betalen op kredieten steeg dit jaar van 1,5% in januari naar 2,81% in september.

Minder volume op middellange termijn

Wat het kredietvolume betreft moeten we teruggaan tot de periode van de eurocrisis (2011-2013) om een vergelijkbare negatieve perceptie te vinden. Vooral de perceptie ten aanzien van kredieten met een gemiddelde looptijd (1-5 jaar) ging achteruit. Dit strookt met de reële cijfers die aangeven dat het kredietvolume voor deze looptijd het afgelopen jaar is gedaald. Voor kredieten op minder dan 1 jaar en meer dan 5 jaar is het volume blijven stijgen. Al zien we ook hier de eerste tekenen van een hapering.

Meer nood aan werkkapitaal

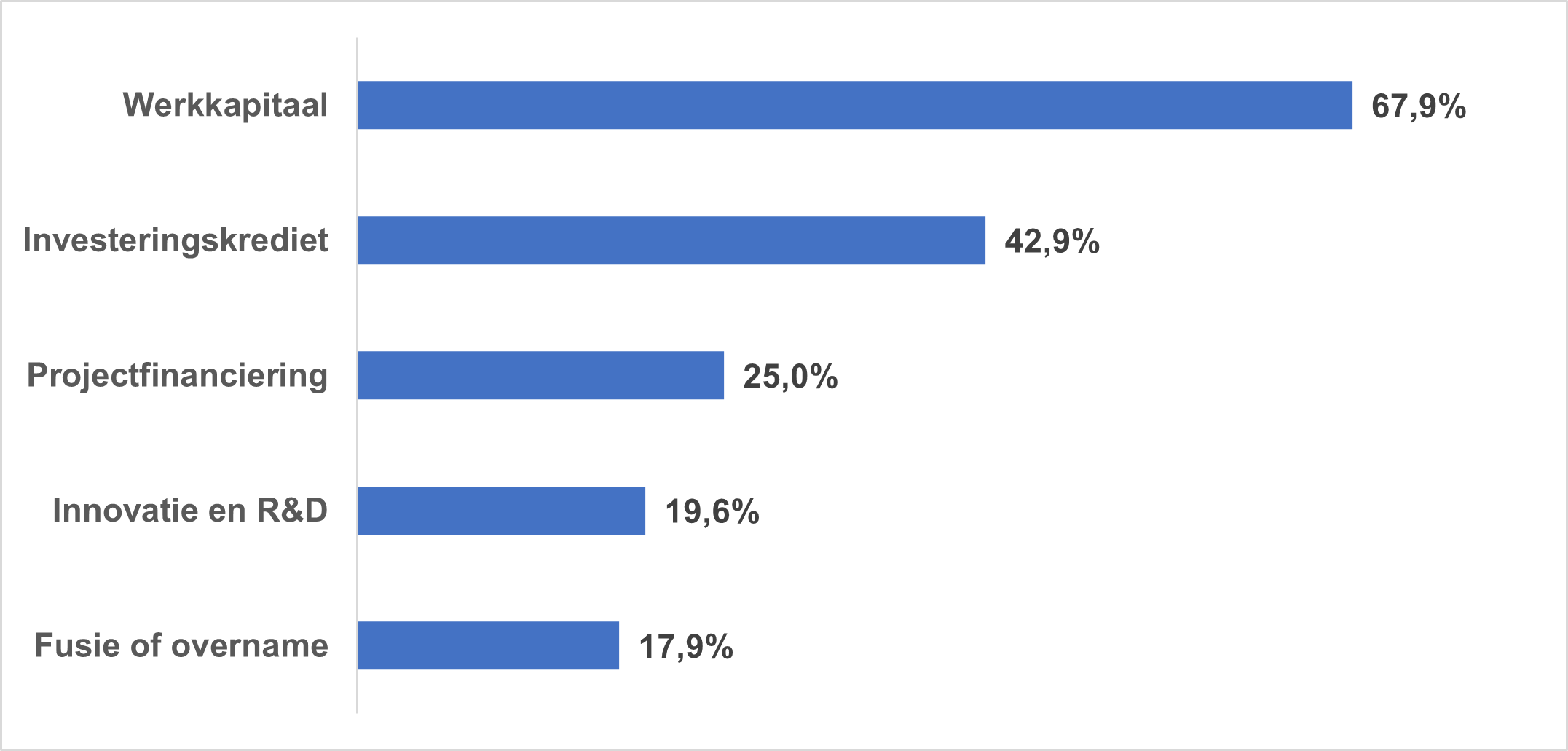

Een brede rondvraag en onze eigen enquête leren dat meer dan twee derde van de bedrijven zich zorgen maakt omtrent de financiering van hun werkkapitaal. Dat is ook logisch. Hogere energieprijzen en gestegen aankoopkosten drijven de noodzaak aan werkkapitaal heel snel op. Bedrijven proberen ook waar mogelijk meer voorraden aan te leggen om toevoerproblemen op te vangen. Een les die men uit de coronacrisis heeft meegenomen. Tijdens de zomer waren ook meer dan 4 op 10 bedrijven onzeker over hun investeringskrediet, maar navraag leert dat heel wat ondernemingen ondertussen hun plannen hebben opgeborgen als gevolg van de grote economische onzekerheid.

Bijna een kwart van de Belgische bedrijven ervaart de kredietvoorwaarden als zeer belemmerend.

Kredietbelemmering

Cijfers van Febelfin tonen aan dat de weigeringsgraad nog altijd zeer laag ligt. De bevraging van de Nationale Bank leert dat bijna een kwart van de Belgische bedrijven de kredietvoorwaarden niettemin als zeer belemmerend ervaart. Ook hier moeten we terugkeren naar de periode van de eurocrisis om een gelijkaardig sentiment terug te vinden. De bevraging van de ECB bij meer dan 150 banken in de eurozone toont dan weer dat de banken zelf aangeven dat ze hun kredietstandaarden tijdens het derde kwartaal van dit jaar hebben verstrengd en dit in het laatste kwartaal verder zullen doen. Het aantal kredietweigeringen aan bedrijven is volgens deze bevraging toegenomen.

Geen moratoria op bedrijfskredieten

Ondernemingen moeten er zich van bewust zijn dat de energiecrisis van een andere orde is dan de coronapandemie. EBA (European Banking Autority) voorziet vandaag geen kader voor een automatisch moratorium op schuldaflossingen voor kredieten aan ondernemingen. Tijdens de pandemie konden banken voor een cumulatieve periode van maximaal negen maanden uitstel van afbetaling verlenen. Zo’n kader is er vandaag niet en zal er wellicht ook niet komen. Ook ondernemingsorganisaties zijn momenteel geen vragende partij voor een herhaling van zo’n brede steunmaatregel.

Tijdens de pandemie konden banken voor een cumulatieve periode van maximaal negen maanden uitstel van afbetaling verlenen. Zo’n kader is er vandaag niet.

Wanneer ondernemingen hun terugbetaling vandaag zouden staken, dan blijven ze officieel in gebreke en worden ze onder toezicht geplaatst (forbearance). Ondernemingen die in financiële problemen dreigen te komen, nemen daarom best zo snel mogelijk zelf contact op met hun bank om onaangename verrassingen uit te sluiten. Dergelijke contactneming houdt de deur open voor andere oplossingen, zoals een verlenging van de looptijd van een krediet, de zoektocht naar alternatieve of aanvullende financiering, inbreng van de Participatie Maatschappij Vlaanderen (PMV) voor eventuele waarborgen of instrumenten van het Vlaams Agentschap Innovatie en Ondernemen (Vlaio).