- ETION

- Kennis Verwerven

- Het Trilemma Van de Centrale Banken

Het trilemma van de centrale banken

15 juni 2023

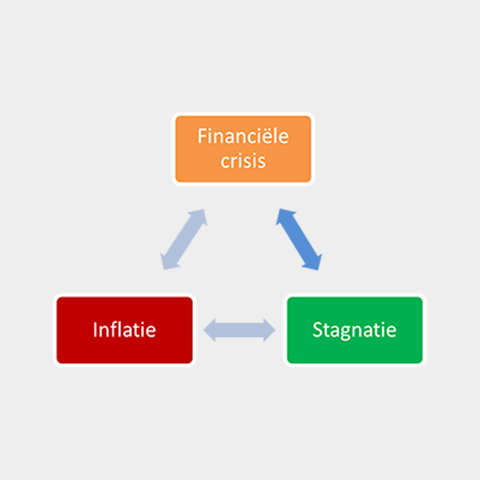

Het dilemma tussen het bestrijden van de inflatie (hogere rente) en het vermijden van een recessie (lagere rente) krijgt een extra verdieping. De hogere rente en de mindere economische vooruitzichten zetten de gezondheid van het financieel wezen zodanig onder druk dat centrale banken nu ook nog moeten uitkijken of ze met hun strakker monetair beleid geen nieuwe financiële crisis uitlokken. We krijgen zo een nieuw trilemma voorgeschoteld, waarbij het niet is uitgesloten dat we drie keer aan het kortste eind trekken: lage groei, hoge inflatie én financiële instabiliteit.

Vooruitzichten verrassend goed

Voorlopig kan dat rampscenario worden vermeden. Ondanks alle tegenslagen van de afgelopen jaren, blijven de economische vooruitzichten tot nu toe relatief goed.

- De wereldeconomie groeit dit jaar met 2,6%. Dat is een relatief laag cijfer maar beter dan verhoopt. In de VS wordt een groei van 1,5% verwacht; de eurozone zit daar een eind onder met een verwachting van 0,8%.

- De Belgische (0,5%) en de Duitse economie (0,3%) zullen een krimp kunnen vermijden. Technisch gezien zat de Duitse economie in het laatste kwartaal van 2022 (-0,3%) en het eerste kwartaal van 2023 (-0,5%) in een recessie. Algemeen wordt verwacht dat de Duitse economie in de rest van 2023 herneemt en een krimp kan vermijden. Dat staat of valt met een herstel van de activiteit in de industrie.

Centrale bankiers op hun hoede

De basisrente van de ECB is inmiddels gestegen tot 4,0%; de depositorente voor de banken ging van minus 0,5% in juli vorig jaar naar 3,50%. Christine Lagarde stelde donderdag 15 juni dat het te vroeg is voor euforie; op jaarbasis is de inflatie in de eurozone in de maand mei gedaald tot 6,1% ten opzichte van 7% in april. Dat is het laagste peil sinds de invasie in Oekraïne en een snellere daling dan verwacht. Er zijn echter drie knipperlichten:

- De inflatie in de industrie, de voeding en de diensten blijft stijgen. Dit wijst erop dat de energie-inflatie is doorgesijpeld naar de rest van de economie (tweede-ronde-effecten).

- De kerninflatie blijft daardoor hoog. Die daalde in de eurozone weliswaar van 5,6% in april naar 5,3% in mei: dat is een daling maar het niveau ligt nog altijd beduidend boven de doelstelling van 2% en dus blijft de ECB hinten op verdere renteverhogingen.

- Het is nog af te wachten in welke mate krappe arbeidsmarkten de looninflatie opdrijven (ook een tweede-ronde-effect).

In de VS bedroeg de inflatie op jaarbasis in mei 4%, het laagste peil in twee jaar. Maar ook daar blijft de kerninflatie met 5,3% relatief hoog. In het VK bedraagt de gewone inflatie nog altijd 8,7% en dat terwijl de economie er serieus afkoelt. Het voorspelt weinig goeds voor het Verenigd Koninkrijk.

Zowel de ECB als de Federal Reserve staan onder druk om de rente verder te verhogen en dat zal de spanning op de financiële markten verder doen toenemen.

Belgische economie: speciaal geval

De Belgische economie presteerde de voorbije kwartalen verrassend sterk met in het eerste kwartaal van dit jaar een groei van 0,5%. Dat cijfer is echter geflatteerd door niet duurzame factoren: de indexering zorgde voor koopkracht maar die komt terug als een boemerang via een aantasting van de competitiviteit van de ondernemingen. Dat zien we nu al in de industrie die in Q4 2022 en Q1 2023 respectievelijk kromp met 1,0% en 0,6%. Ook de hoge overheidsuitgaven ondersteunen onze groei op een kunstmatige manier. En de vooruitzichten in de bouwsector blijven tegenstrijdig als gevolg van de hogere rente die vooral de nieuwbouw stokken in de wielen steekt.

De indexering zorgde voor koopkracht maar die komt terug als een boemerang via een aantasting van de competitiviteit van de ondernemingen.

Onderzoek van de KU Leuven toont bovendien aan dat het effect van de automatische indexering als gevolg van de gestegen energieprijzen, het effect van de koopkrachtmaatregelen ruimschoots overtreft. De omvang van de BTW-verlaging staat in schril contrast met de aandacht die deze maatregel kreeg in het publieke debat. De huidige manier van indexeren compenseert huishoudens met hoge inkomens meer dan huishoudens met lage inkomens. Alle maatregelen samen genomen, wordt het koopkrachtverlies van huishoudens in het midden van de inkomensverdeling gemiddeld het minst gecompenseerd. De onderzoekers vragen meer aandacht voor de wisselwerking tussen koopkrachtmaatregelen en de indexering.

De prijs van ‘de-risking’

Terwijl iedereen de voorbije jaren de mond vol had van ontkoppeling, spreekt men tegenwoordig van ‘de-risking’. Dat klinkt minder hard en een stuk realistischer nadat is gebleken dat het niet zo evident is om productie- en toevoerketens tussen de VS, Europa en China uit elkaar te halen. ‘Decoupling’ verwijst naar de intentie om de economieën van het Westen los te koppelen van China. ‘De-risking’ wil die ontkoppeling beperken tot strategische sectoren waaronder IT en semiconductoren. Dat laatste is geen toeval want recent bleek nog maar eens hoe cruciaal de toelevering van semiconductoren vanuit Taiwan is, voor zowel China als de rest van de wereld.

Dat ontkoppeling lastiger is gebleken dan gedacht, blijft uit de cijfers. Hoewel de VS sinds 2018 (start handelsoorlog Trump) steeds meer toelevering halen uit andere lageloonlanden dan China, bleef de handel in volume met China sindsdien toenemen. Ook de import van China vanuit de VS bleef stijgen. Voor heel wat Westerse bedrijven is een volledige ontkoppeling op korte termijn simpelweg niet haalbaar.

Janet Yellen, de Amerikaanse minister van Financiën, waarschuwde recent voor onbezonnen acties en pogingen tot een blindelingse ontkoppeling. Heel wat toeleveringsketens zijn dermate verstrengeld dat een ontkoppeling grote economische schade zou veroorzaken. Ook voor Europese bedrijven zouden de rekeningen fors oplopen. De Europese economie blijft zeer kwetsbaar voor handelsconflicten zoals ook de OESO onlangs nog becijferde.